炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:红刊财经

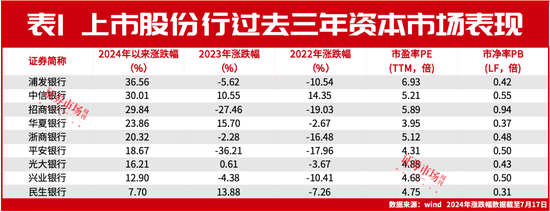

截至7月17日,中信银行股价年内上涨了30.01%,涨幅位列股份行第二,超过了股份行龙头招商银行同期上涨的29.84%。

比这一上涨更需要注意的是,中信银行的股价已经持续上涨了三年,近两年涨幅超过70%。

作为传统对公业务强项的中信银行,到底做对了什么?

中信银行股价为何能实现三年连涨?

拉长周期来看,中信银行的股价已经连续三年上涨,2022年、2023年和2024年(截至7月17日),分别上涨了14.35%、10.55%和30.01%。最近两年累计上涨更是达到70%以上。中信银行的这一表现,在上市股份行中是绝无仅有的,尤其是在2022年,中信银行是唯一实现了股价上涨的股份行。

与此同时,中信银行也在加大对股东的回报。过去三年,中信银行持续增加对于股东的分红。7月10日中信银行对A股普通股东派发2023年股息,每10股派发现金红利3.261元,分红率28.11%。受此消息影响,当天中信银行上涨了1.095%。

7月2日,中信银行发布公报表示将于今年实施中期分红,公告表示,“为贯彻落实监管政策导向,让投资者更早分享成长红利,进一步提升投资者获得感,中信银行股份有限公司拟于2024年实施中期分红。”

光大证券(维权)王一峰在研报中表示,不排除2024年分红比例抬升至30%的可能,股息率具备进一步抬升空间。

尽管已经上涨很多,但是按照市净率计算,中信银行的估值仍然处于低位,为0.55倍,机构给出了更高的目标价。如浙商证券分析师梁凤洁(金麒麟分析师)给中信银行的目标是8元,对应PB估值0.68倍。7月17日,中信银行收报6.54元/股,仍然有超过20%的上涨空间。

作为传统的对公业务强项银行,中信银行如何跑赢其他股份行,甚至跑赢龙头招商银行?

这背后离不开基本面的支持。

营收、归母净利齐涨

带动内在价值提升

中信银行的业绩支撑了中信银行的股价上涨。

从最新的业绩来看,一季度,中信银行是9家股份制银行中,唯二营收和归母净利润实现同比双涨的银行。2024年一季度,中信银行实现营业收入537.7亿元,同比增长4.69%,营收增速转正且增速为已披露年报的上市股份行第二高。实现归母净利润191.9亿,同比增长0.25%。

从表3可以看出,一季度实现营收和归母净利润实现双涨的上市股份行仅有2家,一家是中信银行,另一家是浙商银行。

拉长周期来看,2021年至2023年中信银行的归母净利润均实现正增长,2023年增速为7.9%,仅次于浙商银行。(见表4)

刘呈祥表示,“中信银行近年基本面支撑愈加强劲”。

截至2024年一季度,中信银行资产总额90703.11亿元,较上年末增长0.20%。基本面的向好,一方面来自中信银行持续做好传统的对公业务,也来自零售业务的快速发展。

传统对公业务发展强劲

中信银行的定位是传统对公银行,但是近年来,中信银行不仅对公业务发展态势良好,零售业在过去两年也出现了较大的变化。

2024年一季度中信银行的贷款及垫款总额为55823.13亿元,较上年末增长 1.53%。其中,公司贷款余额29049.59亿元,较上年末增长7.70%;个人贷款(不含信用卡)余额17993.63亿元,较上年末增长2.09%。该数据超过了多家股份行。

此外,中信银行背靠大型央企中信集团,截至2023年末,其大客户存款余额占对公存款38%,同比增长3个百分点;大客户贷款余额占对公贷款35%,同比增长4个百分点。截至一季度末,中信金控持有中信银行的股份为67%。

作为对公业务强项的银行,也将受益于4月份取消银行手工补息的政策。此前手工补息在成为一种高息揽储的方式之后,主要存在于国有大行和全国性股份行中,针对的主要是公司存款等大客户。本刊在6月26日发布的《全方位压低负债成本!二季度即将收官,银行“净息差”保卫战加码》一文中,曾详细解读了取消手工补息的影响。

根据刘呈祥测算,4月上旬手工补息禁令出台后,国有行和股份行的存款成本或受益较大,上市银行全年存款成本率或平均下降5BP,其中中信银行或下降12BP,预计有望改善息差缩窄的趋势,对净利息收入形成有力支撑。

零售业务发力

与此同时,中信银行的零售业务近两年也出现了较快的发展。从表5可以看出,从个人存款余额绝对量来看,中信银行仅次于零售龙头招商银行,个人存款在全部存款的占比也处于行业中位数。从存款平均成本率来看,中信银行也仅次于招商银行和华夏银行,为上市股份行第三低。

过去两年,为了压低存款成本,中信银行一直在提高存款中活期占比,降低高成本存款占比,通过结构的优化降低存款成本率,以此来改善息差水平。

财报显示,2023年中信银行自营存款成本率2.05%,较上年降低6BPs,其中对公存款成本率下降8BPs,个人存款下降4BPs。

拉长时间来看,2022年~2023年,中信银行口径存款成本率累计下降4BPs,是可比股份行中唯一一家下降的。

2024年一季度,中信银行净息差为1.70%,较2023年底收窄8个基点。但是相比于银行业整体的1.54%,仍具优势。

本刊统计了中信银行近年来部分零售业务的数据。从数据可以看出,在截至2023年的过去五年,中信银行的个人存款余额增长了近70%。

从个人存款余额在全部存款中的占比来看,2022年同比出现了近5个点的快速增长。截至2023年年末,该数值已超过了27%。

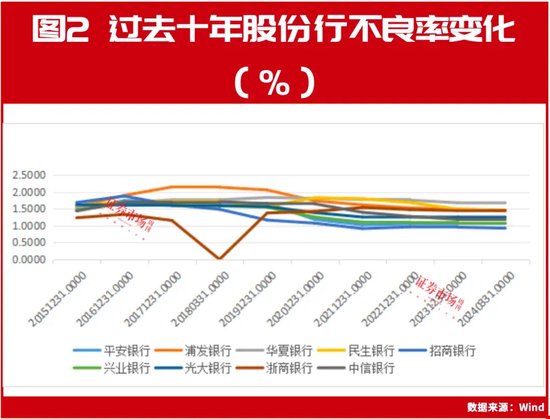

从资产质量来看,中信银行近三年也是逐步走高。过去三年,中信银行的不良贷款率持续走低,拨备覆盖率则不断走高。不良率从2021年的1.39%降低至1.18%。拨备覆盖率从180%提高至207%。

2024年一季度末,中信银行不良贷款余额656.4亿元,较年初增加8.4亿元,不良贷款率为1.18%。

此外,中信银行在一季度增加了计提拨备。2024年一季度计提信用减值损失168.5亿元,同比增加26.5亿元,拨备覆盖率为207.8%,较年初提升 0.2个百分点。

7月10日,英国《银行家》杂志发布了2024年全球银行1000强排行榜(基于一级资本),以及2024年综合表现前十的中资银行。在股份行中,无论是盈利能力还是资产质量,中信银行仅次于招商银行,排名第二。

由此可见,股价上涨的背后,毫无疑问是中信银行基本面的持续向好。

无论是从一季度中信银行是9家上市股份行中,唯二营业收入和归母净利润同时实现增长的银行,还是过去三年中信银行的业绩不断走强,尤其是零售业务涨势加快,都论证了开源证券分析师刘呈祥所说的中信银行“近年基本面支撑愈加强劲”的措辞。